Cosa sono i token wrapped?

Gli appassionati di criptovalute potrebbero aver sentito parlare in diverse occasioni di “wrapped Bitcoin”. Per parlare di cosa sia una criptovaluta “wrapped” dobbiamo prima capire la differenza fondamentale che esiste tra due diverse blockchain. Le blockchain come quella di Bitcoin ed Ethereum hanno protocolli e funzionalità diversi, e, a causa della differenza fondamentale nei loro algoritmi, non possono comunicare tra loro. Se da un lato questa indipendenza preserva la sovranità e la sicurezza delle singole blockchain, essa mette anche in discussione l’esistenza di un ecosistema interoperabile in cui dati e informazioni vengono scambiati facilmente. Alcune blockchain più recenti, come Polkadot, sono state create per superare il problema dell’interoperabilità. Tuttavia, rimane necessario trovare una soluzione per consentire la comunicazione anche tra le prime reti blockchain come Bitcoin ed Ethereum: stiamo parlando del procedimento di wrapping.

Indice dei contenuti

Toggle

I token “wrapped”

I token crittografici “wrapped” sono criptovalute che viaggiano su di una blockchain ma ancorate al valore nominale di un’altra criptovaluta che risiede invece su di una blockchain completamente diversa. La risorsa originale viene “avvolta” (wrapped) in un deposito digitale e ne viene creato un token utile ad effettuare transazioni su altre piattaforme che sarebbere altrimenti incompatibili con essa. I token wrapped consentono di utilizzare asset non nativi su di una qualsiasi blockchain, costruire ponti tra le reti ed implementare così l’agognata interoperabilità tra criptovalute. I token wrapped devono necessariamente essere considerati e gestiti da un’entità depositaria, la quale appunto è deputata al processo di wrapping ed unwrapping della risorsa sottostante; e se vogliamo questo è anche un limite in termini di decentralizzazione.

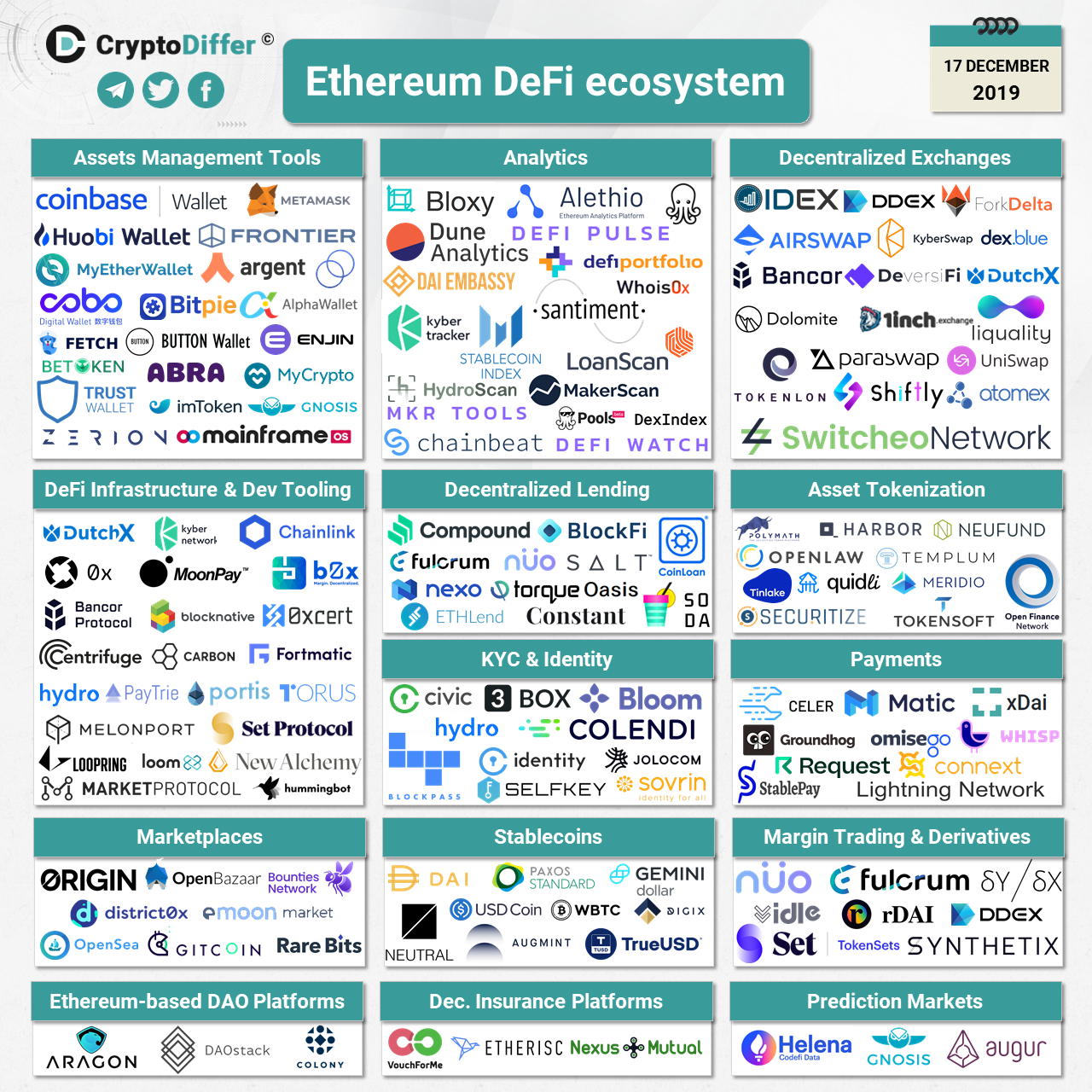

I Bitcoin Wrapped, denominati wBTC, sono stati i primi token Bitcoin avvolti ed utilizzati nella blockchain di Ethereum attraverso degli smart contract che hanno consentito agli investitori di guadagnare un reddito passivo grazie alla DeFi. Oltre a Bitcoin, l’elenco dei token wrapped include anche altri asset principalmente compatibili con il protocollo Ethereum ERC-20 e Binance Smart Chain BEP-20. Anche altre blockchain come Cardano, Polkadot e Solana hanno iniziato a sperimentare con i token wrapped per facilitare l’accesso alle applicazioni DeFi delle criptovalute come Bitcoin.

Tipologie di token wrapped

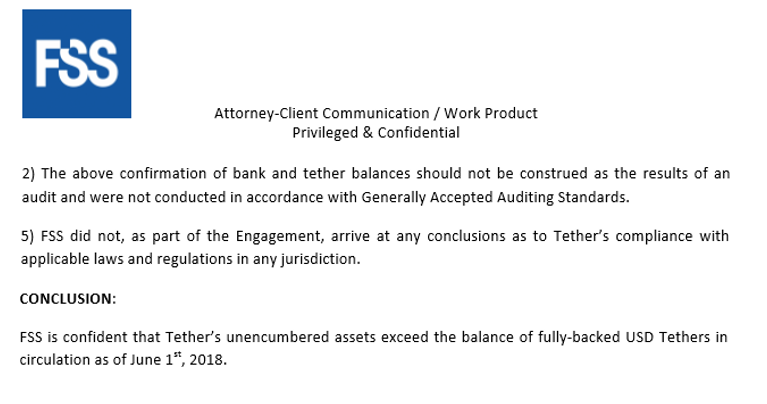

È ampiamente riconosciuto che le stablecoin siano state il primo tipo di token avvolto. Una stablecoin come USDT (Tether), ad esempio, è legata al valore di un dollaro statunitense, tuttavia, Tether non detiene l’importo esatto di USD fisici per ogni USDT coniato, e le sue riserve includono attività di diversa natura: liquidità, mezzi equivalenti, investimenti, crediti da prestiti, ecc.

Esistono due tipi di token wrapped: quelli regolabili in contanti e quelli riscattabili. I token con regolamento in contanti non possono essere riscattati per l’attività sottostante. D’altra parte, i token riscattabili consentono agli investitori di scambiare il token avvolto direttamente con l’attività sottostante. Quando il token avvolto deve essere riconvertito nell’asset originale o in una moneta come Bitcoin, l’utente chiederà al custode di rilasciare il token dalle riserve: in altre parole per ogni wBTC che esiste, c’è un Bitcoin che un custode detiene nelle sue riserve e pronto ad essere rilasciato. Il processo di creazione e gestione dei token wrapped rappresenta un limite nelle criptovalute poiché questo requisito di custodialità impone di fidarsi di entità terze che detengano i fondi (così vanificando la filosofia di un ecosistema blockchain aperto e decentralizzato). Tuttavia, la tecnologia si sta evolvendo rapidamente e potremmo presto ottenere alcune opzioni decentralizzate.

I Bitcoin wrapped

Quando è stato lanciato nel gennaio 2019, il primo protocollo di Wrap Bitcoin (wBTC) aveva lo scopo di portare il potenziale e la liquidità di Bitcoin alla rete Ethereum insieme alla flessibilità di un token ERC-20. Sebbene il BTC originale non possa essere utilizzato per transazioni di finanza decentralizzata (DeFi), un Bitcoin avvolto potrebbe sostituire l’asset originale allo scopo di effettuare transazioni all’interno dell’ecosistema DeFi o di una qualsiasi altra applicazione decentralizzata supportata dalla rete di Ethereum. Un Bitcoin avvolto è un’aggiunta significativa al mondo delle criptovalute. Sebbene il valore del wBTC sia lo stesso del Bitcoin originale, l’aspetto funzionale si accresce enormemente aumentando la possibilità di utilizzare Bitcoin per i casi d’uso tipici della DeFi. In parole povere, un possessore di BTC può prestare Bitcoin tramite contratti intelligenti semplicemente collegando il proprio portafoglio a una piattaforma decentralizzata e guadagnando un tasso di interesse fisso annuale. Allo stesso tempo, i mutuatari useranno le loro criptovalute come garanzia, che andrà automaticamente al prestatore in caso di inadempienza.

In sostanza, il commerciante trasferisce BTC reali ad un indirizzo di custodia della blockchain di Bitcoin dove la somma in Bitcoin reali viene quindi bloccata. Una volta ricevuti i BTC reali, l’indirizzo del custode conia l’importo equivalente in wBTC sulla catena di Ethereum. Quando invece accade il contrario ed il wBTC deve essere riconvertito in BTC reale, il token BTC ERC-20 viene bruciato (distrutto) ed il BTC bloccato su Bitcoin viene rilasciato. Il conio e la masterizzazione dei token sono tracciabili e verificabili sulla blockchain. La necessità di un tale token è nata proprio con la crescita esponenziale della DeFi, che ora vale miliardi di dollari destinati a prestiti, opzioni, derivati ed altri tipi di applicazioni finanziarie.

Il Bitcoin wrapped è sicuro?

Da un punto di vista tecnico, un token Bitcoin avvolto è sicuro. Rimanendo in custodia in piattaforme sicure come quella di Ethereum o di Binance Smart Chain, una volta convertito in un token ERC-20 o BEP-20, manterrà la medesima sicurezza garantita da tali reti. Uno dei difetti significativi dei token BTC avvolti è la necessità di fidarsi del custode che detiene l’asset sottostante. Se il custode sblocca e rilascia il vero Bitcoin a qualcun altro, i possessori di token del BTC avvolto compatibile con ERC-20 rimarrebbero con una risorsa senza alcun valore. Il modo in cui viene detenuto il Bitcoin reale determina quindi il livello di sicurezza fornito. Un ponte di custodia centralizzato che detiene Bitcoin è un’organizzazione che promette di coniare token ERC-20 su Ethereum. L’entità centralizzata deve essere attendibile. Gli utenti devono assicurarsi che queste organizzazioni siano almeno supportate da garanzie ed assicurazioni legali nel caso qualcosa vada storto.

Un bridge decentralizzato gestito da smart contract sarebbe la scelta migliore nel mondo decentralizzato delle criptovalute. Non ci sarebbe alcun bisogno di fidarsi di terze parti, ma solo del codice smart contract. La sicurezza dei bridge di BTC wrapped (connessioni cross-chain) ha rappresentato per molto tempo un argomento che ha acceso il dibattito nella comunità DeFi.

Considerazioni finali

I token wrapped sono sempre più considerati un buon investimento nel mondo delle criptovalute, dove la finanza decentralizzata svolge senza dubbio un ruolo significativo. In poco più di un anno, un valore di circa un miliardo di dollari è stato convertito in wBTC, il che dà un’idea dell’attuale capitalizzazione del settore.

La quantità di Bitcoin bloccata sulla blockchain di Ethereum è aumentata a 189.000 BTC nel 2021 e si stima che un record dell’1% della fornitura totale circolante di Bitcoin sia ora utilizzato nella DeFi tramite token wrapped.

I token avvolti aumentano la liquidità e l’efficienza del capitale sia per gli scambi centralizzati che decentralizzati grazie alla possibilità di spostare gli asset su più catene che altrimenti rimarrebbero isolate. Un altro vantaggio è che i tempi di transazione divengono estremamente rapidi e le commissioni più basse se confrontate con blockchain lente come quella di Bitcoin. A differenza di altre risorse, i token wrapped offrono anche una possibilità di proprietà frazionata, la quale consente ai proprietari di acquistare e detenere una piccola frazione della risorsa sottostante.

Articolo precedente

Curve Finance, recensione del 2022Articolo successivo

Instadapp, la recensione del 2022Giornalista ed esperto di iGaming e criptovalute. Con una grande esperienza, Blanco ha ricoperto diverse posizioni dirigenziali in aziende come Unibet e 32red. Attualmente ricopre la posizione di Chief Product Officer presso ComeOn Group. Scrive su vari aspetti delle criptovalute e del bitcoin, trattando sia i fondamenti che le ultime tendenze nel mondo degli asset digitali. Dai concetti fondamentali alle strategie di investimento avanzate, fornisce informazioni complete per partecipare con successo allo spazio delle criptovalute.