Che cos’è la DeFi? Guida completa 2024

DeFi è l’abbreviazione di Decentralized Finance o “finanza decentralizzata”, un termine generale che indica un’ampia varietà di applicazioni finanziarie basate su criptovalute o blockchain, tutte orientate all’eliminazione di ogni intermediario finanziario.

Indice dei contenuti

ToggleEssa trae ispirazione dalla tecnologia blockchain che sta alla base della valuta digitale Bitcoin, il quale non è controllato da alcuna fonte centrale, bensì da una rete distribuita cd. “decentralizzata”. Il concetto di decentralizzazione è importante perché i sistemi centralizzati umani possono limitare la sofisticatezza delle transazioni, in quanto consentono agli utenti un controllo “meno diretto” sul proprio denaro. La DeFi si distingue dalla semplice transazione mediante blockchain per aver abbracciato anche casi d’uso finanziari maggiormente complessi.

Quando paghi con una carta di credito per un caffè al bar, un istituto finanziario si frappone tra te e la caffetteria, ed esso controllerà la transazione, conservando altresì l’autorità di interromperla o annullarla, oltre che registrarla nel proprio libro mastro privato. Con Bitcoin, tali istituzioni sono completamente tagliate fuori dal quadro complessivo.

Gli acquisti diretti non sono l’unico tipo di transazione o contratto supervisionato dalle grandi istituzioni o aziende private; in effetti anche altre attività finanziarie quali prestiti, assicurazioni, crowdfunding, derivati, scommesse, ed altro, sono tutte sotto controllo. Eliminare gli intermediari da tutti i tipi di transazioni è ciò che ha portato allo sviluppo della finanza decentralizzata.

Le blockchain DeFi

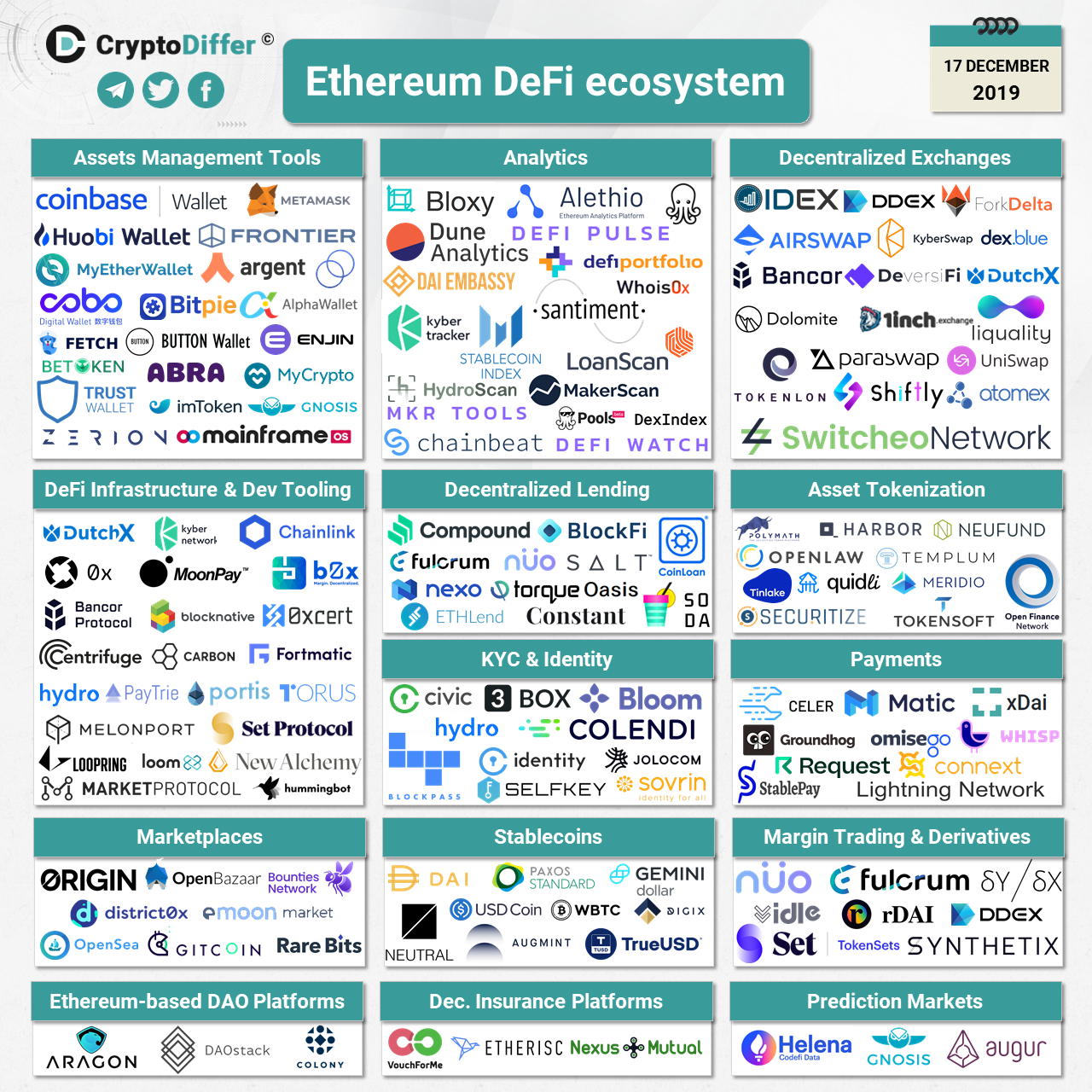

Le blockchain che supportano lo sviluppo di applicazioni decentralizzate DeFi sono Ethereum, Binance Smart Chain, Polygon, Solana e Tezos, anche se la maggior parte delle dApp, come riportato da DappRadar, sono su Ethereum, la seconda piattaforma di criptovaluta più grande del mondo. Ethereum si distingue da Bitcoin in quanto è più facile da programmare per costruire altri tipi di applicazioni decentralizzate oltre alle semplici transazioni di criptovaluta. Questi casi d’uso finanziari più complessi erano già stati resi noti dal creatore di Ethereum, Vitalik Buterin, addirittura nel white paper del 2013. Questo è possibile in quanto la piattaforma per smart contracts di Ethereum esegue automaticamente le operazioni qualora vengano soddisfatte determinate condizioni, e per esse offre molta più flessibilità e programmabilità. I linguaggi di programmazione Ethereum, come Solidity, sono infatti specificamente progettati per creare e far funzionare tali contratti intelligenti. Supponiamo per esempio che un utente desideri che i propri soldi vengano inviati a un amico martedì prossimo, ma solo se la temperatura supera i 25 gradi secondo il sito ilmeteo.it. Tali regole possono essere scritte con estrema semplicità in un contratto intelligente, e verranno eseguite alla lettera. Col medesimo meccanismo dei contratti intelligenti, ci sono decine e decine di applicazioni DeFi che funzionano sulle piattaforme blockchain citate in apertura del paragrafo.

Quali sono le principali applicazioni DeFi

Senza dubbio i cd. exchange decentralizzati sono stati il terreno d’elezione per lanciare la DeFi. Questi essenzialmente aiutano gli utenti a scambiare criptovalute collegando direttamente tra loro gli utenti in modo che possano interagire senza doversi necessariamente fidare di un intermediario centralizzato. Anche le “piattaforme di prestito” similmente agli exchange decentralizzati utilizzano contratti intelligenti per sostituire i tradizionali intermediari bancari che gestirebbero la burocrazia intermedia.

I mercati dei prestiti sono una forma popolare di DeFi, che collega i mutuatari ai prestatori di criptovalute. Diverse piattaforme consentono agli utenti di prendere in prestito criptovalute o viceversa offrire il prestito dei propri capitali in cambio di un interesse (il rapporto di credito verrà chiaramente regolato ed accettato mediante uno smart contract). I tassi di interesse possono essere preimpostati in maniera algoritmica, quindi qualora ci fosse una maggiore domanda di prestiti di una determinata criptovaluta, i relativi tassi di interesse lieviteranno automaticamente. Anche il prestito DeFi, come il prestito tradizionale, è basato su garanzie, il che significa che per prendere un prestito, un utente deve fornire garanzie, spesso sottoforma di ETH, il token che alimenta la relativa blockchain di base. Ciò significa che gli utenti non forniranno la propria identità per richiedere un prestito, ma effettive risorse già possedute.

Ulteriore utilizzo popolare della DeFi è quello di “avvolgere Bitcoin” (ossia i “Wrapped BTC”) un modo che consente di inviare Bitcoin con la rete Ethereum per utilizzarlo direttamente anche nel sistema DeFi della principale piattaforma di smart contracts. I “WBTC” consentono agli utenti di guadagnare interessi sui Bitcoin prestati tramite le piattaforme di prestito decentralizzate sopra descritte.

Ma non solo..

Gli sviluppi delle applicazioni DeFi sono solo lontanamente immaginabili. Uno di essi recentemente è stato quello relativo ai mercati di previsione. Essi consentono di scommettere sull’esito di eventi futuri, come ad esempio le elezioni. L’obiettivo delle versioni DeFi dei mercati di previsione è quello di offrire le stesse funzionalità ma senza intermediari. L’obiettivo dei partecipanti è ovviamente fare soldi, ed i mercati di previsione a volte possono prevedere i risultati meglio dei metodi convenzionali, quali sono i sondaggi. La DeFi ha il potenziale per aumentare l’interesse nei mercati delle previsioni, dal momento che sono tradizionalmente disapprovati dai governi nelle loro forme più tradizionali e centralizzate, e che spesso vengono fermati e chiusi quando gestiti con modello societario convenzionale.

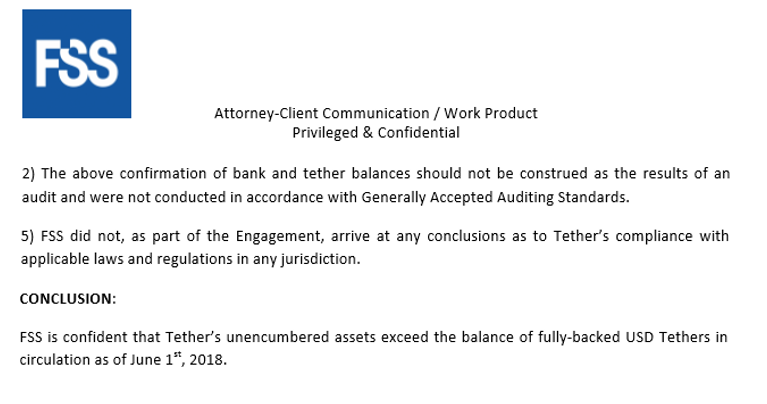

Ancora, per i traders più esperti e disposti a correre qualche rischio in più è possibile anche addentrarsi nel cd. “Yield Farming”, in cui gli utenti analizzano moltissimi nuovi “token DeFi” alla ricerca di volatili opportunità per rendimenti. Legato allo yield farming è il mining di liquidità, che ne costituisce anche la forma più vivace, avendo ad oggetto il rendimento prodotto dagli stessi token nativi dell’applicazione DeFi di riferimento. Un’altra forma di DeFi è poi la stablecoin. Le criptovalute spesso subiscono fluttuazioni di prezzo più marcate rispetto alla valuta FIAT, il che non è una buona qualità per le persone che vogliono sapere quanto varranno i propri averi tra una settimana. La stablecoin aggancia le criptovalute a monete “non criptovalute”, come il dollaro o l’euro, per mantenere così il prezzo sotto controllo. Mettendo inoltre il concetto di “componibilità” all’interno della DeFi, diviene possibile, come i mattoncini Lego, unire diverse app DeFi per creare sempre nuovi prodotti finanziari.

Le app DeFi sono infatti “open source”, termine che significa che il loro codice informatico di base è pubblico e può essere consultato da chiunque. In quanto tali, queste app possono essere utilizzate per “comporre” ulteriori nuove app, che sfruttino il codice open source già noto quale elemento costitutivo delle successive.

Guadagnare con la DeFi

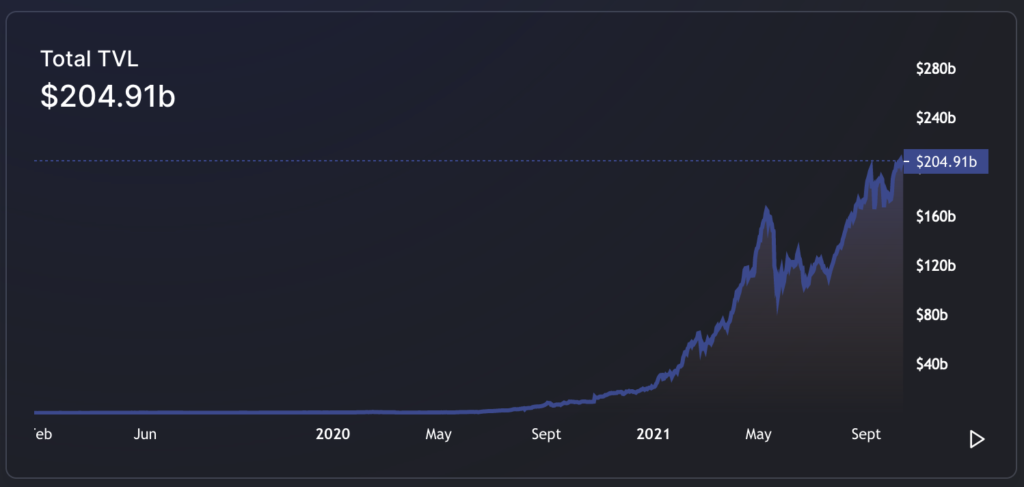

Il valore vincolati nei diversi progetti DeFi è davvero esploso ed in continua ascesa, con molti utenti che hanno effettivamente guadagnato molti soldi. Utilizzando le app di prestito nel modo accennato in precedenza, gli utenti possono generare un proprio “reddito passivo” prestando i propri soldi e generando interessi da tali prestiti. L’agricoltura del rendimento (cd. Yield Farming), già descritta sopra, ha il potenziale per rendimenti ancora ulteriori, anche se con un rischio maggiore. Essa consente agli utenti di sfruttare l’aspetto del prestito della DeFi per mettere in funzione le risorse crittografiche dell’exchange decentralizzato al fine di generare i migliori rendimenti possibili. Tuttavia, questi sistemi tendono ad essere complessi e spesso mancano di trasparenza, quindi bisogna stare molto attenti ad eventuali truffe vista l’assenza di intermediari regolatori tra utenti onesti ed utenti che lo sono un po’ meno.

Molti credono che la DeFi sia il futuro della finanza e che investire in anticipo in tale tecnologia dirompente potrebbe portare a enormi guadagni, ma è difficile per i nuovi arrivati separare i buoni progetti da quelli più scadenti. Inoltre, i bug della DeFi sono purtroppo ancora molto comuni. I contratti intelligenti sono infatti dei potenti strumenti, ma non possono essere modificati una volta che le regole sono state integrate nel protocollo, caratteristica, che spesso rende i bug permanenti e quindi rischiosi se accettati senza la necessaria esperienza. Qui però entra in gioco il lavoro che gli esperti di ComprareBitcoin potranno fare per voi, cercando di mettervi in guardia dai progetti più opachi grazie ad un continuo aggiornamento tecnico che potrete apprezzare tenendo d’occhio regolarmente il nostro sito.

I rischi della DeFi

Ci sono tre tipi principali componenti di rischio da considerare.

Il primo è senza dubbio il cd. “rischio tecnologico”, che si verifica quando il codice scritto da uno sviluppatore presenti potenziali punti deboli per il protocollo DeFi. Il software infatti sarà buono solo quando la codifica che è stata eseguita sarà di qualità, e non viceversa fatta da programmatori improvvisati.

Il secondo rischio è patrimoniale, e dovuto alla notoria volatilità delle criptovalute in generale. Il loro valore infatti oscilla molto frequentemente, e nel caso venissero utilizzate come garanzia, esse potrebbero diminuire drasticamente la sicurezza delle risorse che abbiamo concesso mediante piattaforme di prestito. Ecco perché molti utilizzano le stablecoin quali garanzie.

Se decidi di investire in qualsiasi applicazione DeFi, la prima cosa che dovresti fare dunque è controllare prima le applicazioni che stai per utilizzare, per assicurarti che siano sicure e ben codificate. L’attività è chiaramente abbastanza complicata, ma DeFi24h potrà aiutarti nel fornirti alcuni evidenti “segnali di pericolo” in termini di sicurezza informatica ed affidabilità delle controparti.

La DeFi sta crescendo così velocemente ed i rendimenti sono così alti che le opportunità possono sembrare troppo belle per essere vere. In caso di dubbio, fidati del tuo istinto o affidati a professionisti più obiettivi che abbiano l’esperienza tecnica per rivedere a fondo ogni opportunità.

Articolo precedente

Capital.com: recensioni ed opinioniArticolo successivo

Tezos (XTZ): Come funziona, quotazioni e come comprare XTZGiornalista ed esperto di iGaming e criptovalute. Con una grande esperienza, Blanco ha ricoperto diverse posizioni dirigenziali in aziende come Unibet e 32red. Attualmente ricopre la posizione di Chief Product Officer presso ComeOn Group. Scrive su vari aspetti delle criptovalute e del bitcoin, trattando sia i fondamenti che le ultime tendenze nel mondo degli asset digitali. Dai concetti fondamentali alle strategie di investimento avanzate, fornisce informazioni complete per partecipare con successo allo spazio delle criptovalute.